Comment protéger votre capital et vous assurer qu’il soit suffisant pour toute votre vie ? La réponse réside dans l’ajout de certains produits d’assurance à combiner avec les ETF. Dans cet article, nous découvrirons lesquels sont indispensables.

C’est un sujet dont on parle peu dans le domaine des finances personnelles, peut-être parce qu’il est particulièrement ennuyeux. À mon avis, il est crucial si vous voulez atteindre et maintenir l’indépendance financière.

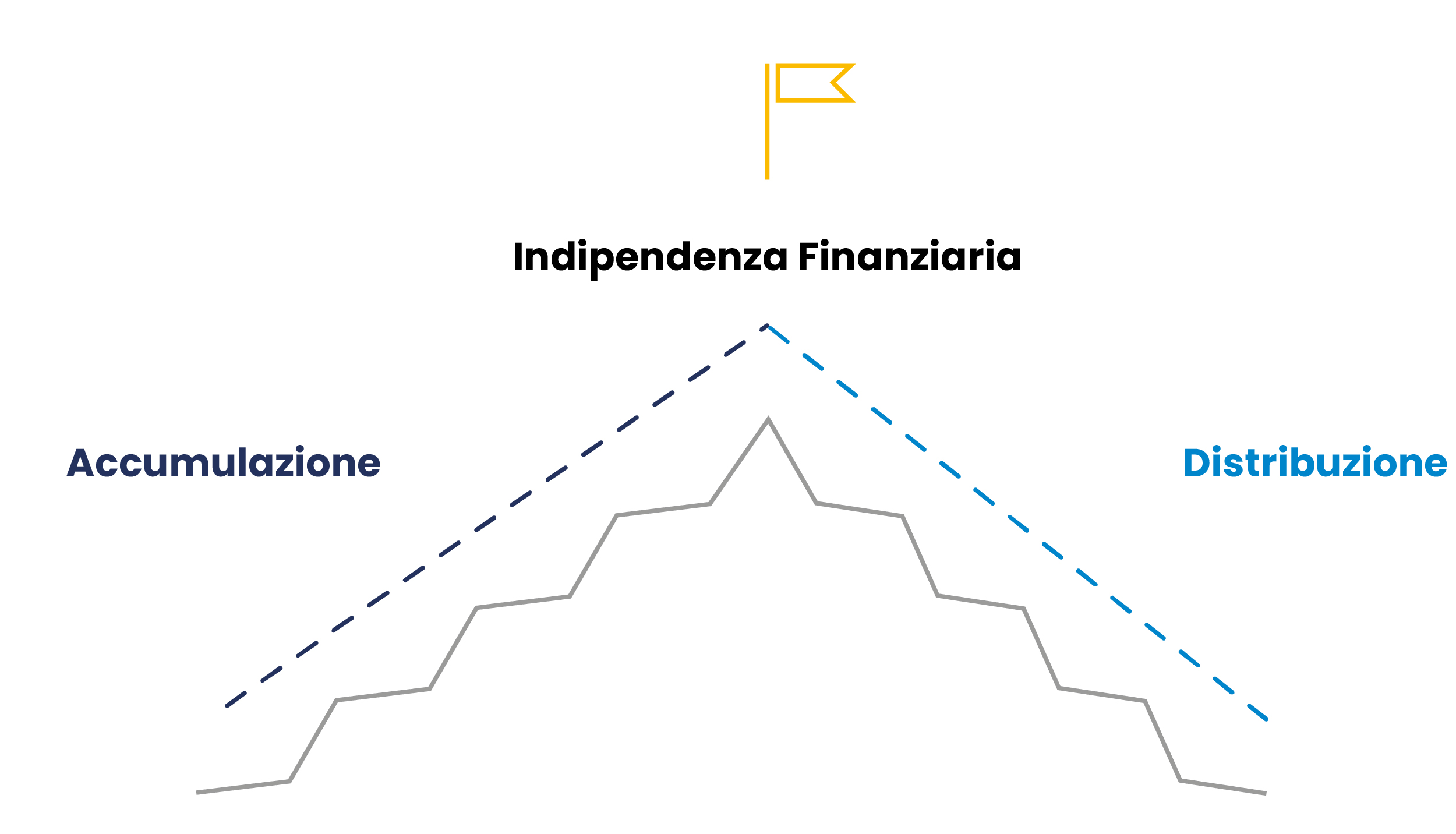

La phase de descente est peut-être le moment le plus difficile de notre parcours. Tout comme la descente de l’Everest peut être plus périlleuse que l’ascension, la phase de distribution du capital nécessite une planification attentive et des stratégies bien pensées.

Dans cette phase, il y a des choses que nous pouvons contrôler et d’autres que nous ne pouvons pas contrôler. Même si nous ne pouvons pas les contrôler, nous pouvons intervenir pour limiter les dégâts.

Pendant la phase d’accumulation, il est important de constituer une marge de sécurité (MDS) pour ne pas interrompre le processus d’investissement et profiter de la puissance des intérêts composés. D’un autre côté, dans la phase de distribution, nous devons travailler sur ce que nous pouvons contrôler et protéger notre « poule aux œufs d’or ». Pour ce faire, il est important d’avoir dans notre patrimoine les bons produits d’assurance.

Le facteur le plus important

Vous êtes-vous déjà demandé quel est le facteur le plus important que vous ne pouvez pas contrôler ? Pour moi, c’est la santé.

Dans ce cas, en plus de mener une vie saine et de faire de l’exercice régulièrement, je vous conseille de vous protéger avec des produits d’assurance. Un simple accident ou une maladie peut compromettre la qualité de votre vie et celle de vos proches. Si cela se produit pendant la phase d’accumulation, vous pourriez être contraint d’interrompre votre plan d’investissement avec des coûts énormes mais finalement supportables.

En revanche, si cela se produit en phase de distribution, les 4 % (de taux de retrait) ne seront sûrement pas suffisants pour couvrir toutes les dépenses. De plus, il est possible qu’à un moment de la vie, vous ayez besoin de soutien ou d’une aide supplémentaire, et vous ne pourrez pas toujours compter sur vos proches, qui pourraient aussi être âgés.

Dans mon cas, j’ai trouvé la solution en souscrivant deux polices d’assurance auprès de Generali. (c’est la plus importante compagnie d’assurance italienne)

La première s’appelle LTC (Long Term Care) et c’est une assurance vie entière. Cela signifie qu’après avoir payé toutes les primes prévues par le contrat d’assurance, je serai couvert à vie, recevant un soutien financier en cas de perte d’autonomie. La logique est de protéger le taux de retrait de 4 % et de ne pas l’augmenter. Ce type de produit n’est pas encore très répandu en Italie et doit être souscrit quand on est « jeune », autour de la quarantaine, afin que la prime à payer soit très basse par rapport aux bénéfices attendus.

La seconde est une assurance accidents et maladies, qui sert à se protéger pendant les deux phases de notre parcours vers l’indépendance financière. Les dépenses imprévues liées à la santé peuvent interrompre le plan d’épargne ou entraîner des retraits importants en raison de problèmes de santé.

Les deux produits d’assurance offrent des avantages fiscaux.

Protéger le capital avec l’aide d’un fonds de pension

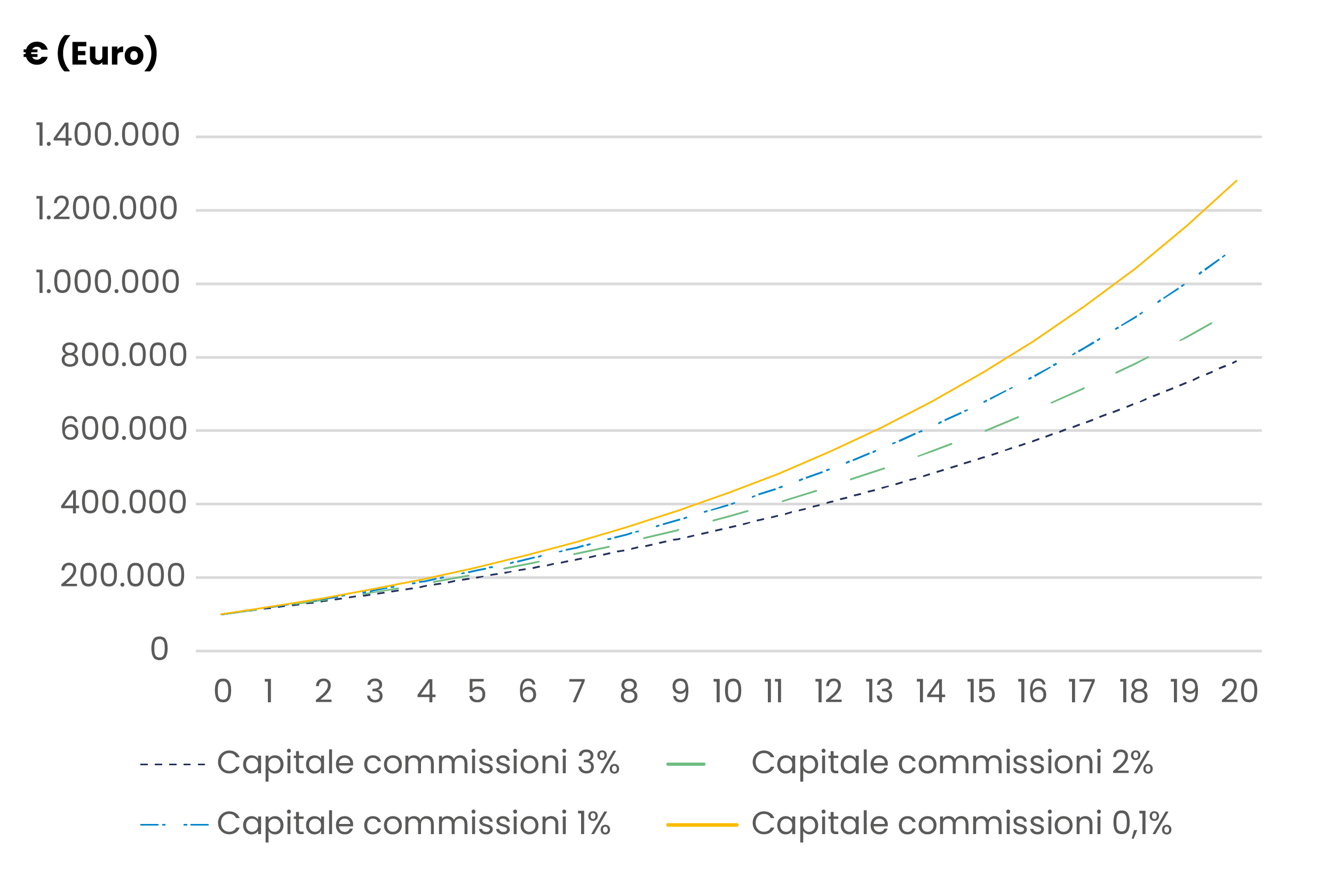

Toujours du point de vue fiscal, un autre outil intéressant est le fonds de pension ouvert. J’ai souscrit le produit émis par Amundi, qui s’appelle « Seconda Pensione » J’ai choisi ce type de fonds de pension parce que c’est celui avec les frais de gestion les plus bas.

Dans l’article sur les frais de gestion, nous avons vu quel est l’impact sur les rendements à long terme et que quelques points de pourcentage peuvent vraiment faire la différence.

La déductibilité fiscale (in Italie) maximale des contributions versées est de 5 167,46 €, que vous pourrez donc soustraire de votre revenu imposable IRPEF, réduisant ainsi la base imposable. Avec cette astuce, vous pouvez obtenir un repas « presque gratuit » et construire une rente supplémentaire par rapport à celle générée par vos investissements et fournie par les organismes de sécurité sociale publics.

Le problème avec le fonds de pension est qu’il est extrêmement rigide et que les rendements sont toujours un peu plus bas par rapport à un ETF global, qui constitue votre référence. C’est le prix à payer. Par conséquent, je vous conseille de ne pas dépasser la somme correspondant à l’avantage fiscal.

En conclusion, protéger le capital pendant la phase de distribution est crucial pour garantir un revenu stable et suffisant pour couvrir les dépenses, en particulier en cas d’imprévus de santé. L’adoption de produits d’assurance comme la LTC et l’assurance accidents et maladies, ainsi que la souscription à un fonds de pension, peut offrir une protection efficace et des avantages fiscaux.

Cependant, il est important d’équilibrer la rigidité et les rendements inférieurs du fonds de pension avec les avantages fiscaux qu’il offre. Une planification prévoyante et l’utilisation stratégique de ces outils peuvent vous aider à maintenir votre indépendance financière à long terme.

On avance!